はじめに

リスクマネジメントの理想は損害を未然に回避することです。ただ現実的にはそれはできません。日本という狭い国土に住んでいる限りそのようなリスクから逃れることはほぼ不可能といえます。企業でいえば損害を最小限度に抑えて速やかな復旧を目指していくことでその後の生活ができることです。

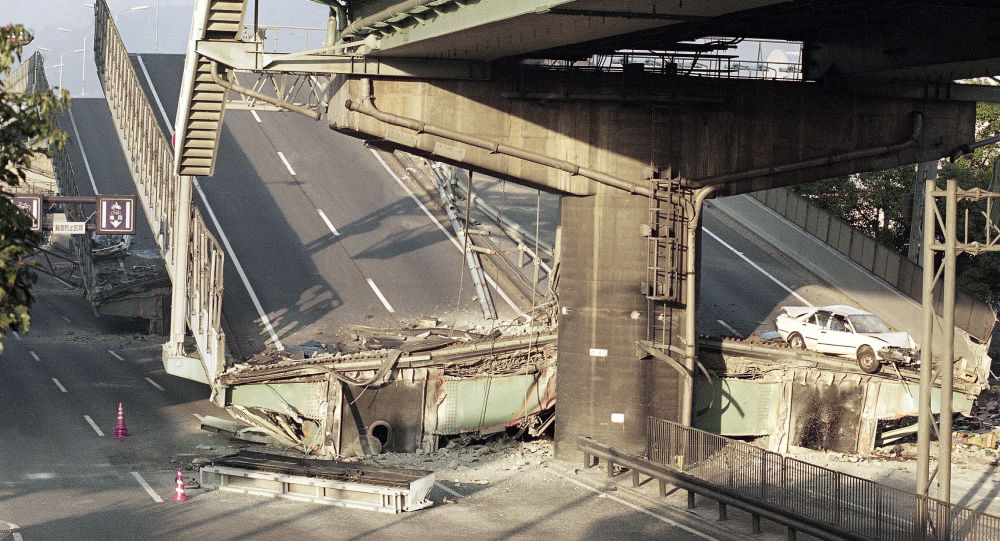

災害などによって事業の中断を余儀なくされる場合もあります。その場合は事業継続計画を立てておくことが重要になります。地震・津波・火事・台風・洪水などの災害に予め対応していくことが重要になります。万一被災したとしても影響を小さくしていくことが重要になります。そのためには操業の再開のための手順の確認と同時に必要な資金手当が確実にできるようにしていきます。早期に事業を再開することができれば間接被害や二次被害を小さくすることができます。

ただこれらのことを完璧に準備しても被害をゼロに近づけることは難しいといえます。さらに損傷した建物・生産設備の修繕・建て替えや失われた業務用車両の再配達などの事業を復旧させるために多額の資金が必要になります。

ここではリスクファイナンスの目的と方法について詳しく説明していきます。

リスクファイナンスの目的

災害や事故などに遭った時に備えて企業が事業を継続するために必要となる資金を確保していくこともしくはその確保手段のことをリスクファイナンスと言います。企業が自然災害に見舞われた場合を考えていくとリスクファイナンスをしていくことはとても重要といえます。リスクファイナンスの目的は企業が被災したときに資金面で大きな問題が起こらないように予め準備しておくことです。

問題はこの準備は災害が発生する前に行っておく必要があります。災害が起こってからだとこの資金を集めることはとても難しいということです。もし災害が起こった後に資金を調達しようとすると次のような問題が出てきます。

災害によって金融機関に多額の不良債権が発生して財産が悪化する事態においては銀行などの貸付枠が縮小することが多くなります。また審査が厳しくなることで貸し渋りが発生することも考えられます。特に被災以前に金融機関から多くの融資を受けている場合は要注意です。ただでなくても芳しくない業績の上にさらに災害が重なることによって事業が停止する可能性が高まります。そうなると金融機関側も安心をして貸せなくなってしまいます。

その際に必要な資金は被災の直後から必要になる応急費用と工場・建物・生産設備の修繕や立て直しさらに入れ替えなどの復旧費用及び中断期間に失われた売り上げや利益などの損害を補って操業を再開するための費用の2つです。

被災の直後から必要になる応急費用

応急費用として必要とされるものには従業員に対しての緊急生活費用支援・原材料の調達のための費用・製品の運送や販売コスト・損傷した建物や生産設備のための応急対応費用・代替生産施設やオフィスを確保するための費用があります。その中でも運送用のコストは従来の道路が寸断されて通れないケースの時に迂回したり渋滞などで車が動かない時などにはさらなる時間や費用がかかってしまうということでここに加えました。

このような事態を想定して経済的に準備を行っておく必要があります。このような緊急性の高い必要については現金・預貯金・自家保険・流動性の高い保有資産・金融機関からの緊急借り入れなどの手段を中心に資金調達の迅速化を行っておく必要がありそうです。

操業を再開するための費用

操業を再開するための費用には大きく分けて2つがあります。1つは工場や建物などの生産設備などの物理的な損害に対応する費用、そしてもう1つは事業の中断を余儀なくされてしまった場合の本来であれば上げていたであろう売り上げや逸失利益などに対しての費用についてです。

生産を中断している場合にも借入金の返済や社員の給料などを払い続けなければいけないケースが多々あります。生産が元通り近くなるまでは企業は損害を出し続けてしまいます。これらの費用は応急費用とまではいかないまでも中断が長期に及んでしまうとかなりの額の損失となってしまいます。馬鹿にならない額の逸失利益を被ってしまいます。

リスクファイナンスの方法

応急資金については預金や現金の預貯金などの他に流動性の高い保有資産や金融機関からの借り入れが主な資金の調達手段があります。またリスクを保有する方法として自家保険や再保険制度などがあります。

ただ自家保険についてはまとまった資金を集めることは難しいです。さらに再保険については日本の現行の規制では運用は非現実的で不可能に近くなります。もう1つファイナイト再保険というものもありますが保険業法や税法上の扱いについて不明瞭な部分が多いので利用することは現実的といえません。

そこで考えられるのがコミットメントライン・コンティンジェントデットなどはどうなのかを考えてみました。

コミットメントライン

また金融機関からの資金の借り入れについてはコミットメントラインというものを設定する必要があります。コミットメントラインというのは予め定められた期間や融資枠の範囲内で、約定をした条件を満たす限りは企業からの請求に基づいて融資を実行する契約を設定することをいいます。この方法は割に広く用いられています。

その場合でも貸し付けの前提条件として自然災害やシステムの障害によって金融機関が市場から資金を調達できなくなったり、企業の被災などによって事業の継続に大きな支障がある場合には融資が実行されないなどの条件も付いています。この方法も災害などの有事の時には確実な方法とはいえません。

コンティンジェントデット

このコミットメントラインをカバーするものとしてはコンティンジェントデットというものがあります。このコンティンジェントデットというのは地震や洪水などの特定のリスクに対応する融資枠を定めたものをいいます。

この方法を用いる場合には資本市場からの資金調達が困難になる場合でもその確保を保証する必要が生じるので金融機関と資金提供を行うための保証契約を生じる必要があります。そのため特別目的会社を設立して取引の仲介をさせるなどの複雑な手続きが必要になります。ということもあってこのコンティンジェントデットも市場規模が小さくどの金融機関も対応をしてくれるわけではありません。

もしコンティンジェントデット契約を金融機関と結ぶとなると金融機関に対して手数料を支払う必要があります。さらに地震や洪水などのリスクの危険度合いを数量的に評価してもらうための費用や特別目的会社の設立に関する費用なども上乗せされます。それに資金を借り入れた場合には元本だけでなく利息も発生してしまいます。こうしてみると自然災害が起こった時に利用をするものではないかなという気がします。

その他の資金調達方法

その他の方法としては保険デリバティブやキャットポンドなどを利用して資本市場より大きな資金を確保する方法も考えられます。ただ地震や台風などの時の大きな災害の時の市場の損害額や経済被害額などの客観的な数値にした場合には損失を確保できないなどの問題も出てくる可能性があります。ここからも慎重に考える必要があります。

そうなると操業再開の時に多額の資金を確保できて無難といえるのがやはり損害保険といえます。損害保険のメリットは契約の始めに保険料を支払うことによって契約期間内の損害の発生については予め定められた条件によって巨額の保険の受け取りができるという点で魅力があります。また支払われた損害保険金についても返済義務や利息の発生はありません。

よって地震や台風などの巨大な自然災害へのリスクファイナンスとしては、預貯金や自家保険さらに金融機関からの借り入れなどによって応急資金を調達することを原則として、さらに大きな資金が必要となる工場や生産設備の損害や事業中断期間の利益の落ち込み分の補填については損害保険を原則とするのが最も賢明といえそうです。たしかに損害調査や査定が必要となる手間はあるものの確実に損害の填補を出来るという点では外せないアイテムといえます。そこに上述したコミットメントラインやコンティンジェントデットなどを用いて補強することが最もいいのではないかと考えています。

リスクファイナンス方法にもそれぞれメリット・デメリットがあります。その中でメリットを最大限にデメリットを最小限にできるような方法を考えていきながら、それらを上手く活用していくことが重要となります。

地震保険にはなかなか入れない

地震保険には簡単に入ることができません。家計地震保険は再保険制度というものがあって国が引き受け元になってくれるのですが、法人の地震保険にはそれが適用されません。

ということもあって地震保険は大企業などの一部の企業しか入ることができません。ほとんどの企業は入ることができないんです。

また地震保険は営業などができなくなって逸失利益が発生してしまう場合などの間接損害には適用されません。さらに工場などの倒壊などの直接費用などに対しても契約時の保険金額の5%から10%程度しか保険金が受け取ることができないことが多いです。たとえば契約時に10億円補償の地震保険を契約しても実際は5000万円から1億円程度しか手元に戻ってこない可能性が高いということです。これでは地震保険に加入するメリットがあまりありません。

- 地震保険に加入したいけどできなかった

- 同じ地域に会社があるので地震で一発で企業が飛んでしまうかもしれない

- 企業自体は儲かっているけど地震が一番の不安

当研究所にご相談・お問い合わせ下さい。